Danske Invest Alternatives -

Global Private Equity

- Giver investorer mulighed for at investere i unoterede selskaber fra særligt Europa og Nordamerika gennem private equity fonde og co-investeringer

- Giver investorer adgang til det voksende unoterede marked, som kan byde på attraktive afkastmuligheder

- Giver investorer mulighed for at diversificere væk fra traditionelle aktiver som aktier og obligationer og dermed sprede deres risiko og øge deres risikojusterede afkast

- Minimumsindskuddet for en investering i fonden er 75.000 kroner

Sådan investerer fonden

Danske Invest Alternatives - Global Private Equity giver investorer mulighed for at investere i unoterede virksomheder via nøje udvalgte private equity fonde og co-investeringer i enkeltselskaber.

Dermed åbner fonden op for en stor verden af investeringsmuligheder, for selvom børsnoterede virksomheder ofte løber med det meste af opmærksomheden blandt medier og investorer, er langt de fleste virksomheder unoterede.

Fonden er en såkaldt generalistfond, hvilket betyder, at den kan investere på tværs af sektorer og temaer – alt efter hvor de mest attraktive investeringsmuligheder viser sig.

Den har en portefølje med mere end 500 underliggende investeringer på tværs af forskellige sektorer, aktivklasser og lokationer, hvilket sikrer en god risikospredning. Den har primært fokus på Europa og Nordamerika, men den kan også foretage investeringer i emerging markets samt udviklede økonomier i Asien.

Fonden giver adgang til investeringer, der normalt er meget illikvide, men hvor investorer i fonden har mulighed for at indløse deres investeringer på månedsbasis med en forudgående varselsperiode på 3 måneder. I nogle tilfælde kan indløsningen af andele dog tage længere tid, og som udgangspunkt anbefales investorer i fonden at have en tidshorisont på mindst 7 år.

Fonden sigter efter at levere et årligt afkast på 8-10 procent efter omkostninger over en 7-årig periode. Bemærk venligst, at denne prognose ikke er en pålidelig indikator for den fremtidige udvikling, som kan være negativ. Du kan se fondens afkast på denne side.

Fonden investerer på to måder

Danske Invest Alternatives - Global Private Equity kan investere i unoterede selskaber via private equity-fonde eller co-investeringer.

Når investeringen sker via en private equity-fond, investerer fonden i en portefølje af unoterede selskaber. Fokus er på private equity-fonde, der investerer i mellemstore og store virksomheder (mid- og large-cap). Derudover har fonden typisk fokus på at investere i private equity-fonde med en kontrollerende indflydelse i de selskaber, de investerer i, og hvor målet er at øge selskabernes værdi i ejerperioden for på den måde at skabe et positivt afkast til investorerne via aktivt ejerskab og tilførsel af risikovillig kapital.

Når investeringen sker som co-investering, betyder det, at Danske Invest Alternatives - Global Private Equity investerer direkte i et unoteret selskab side om side med en eller flere private equity-fonde.

Hver investering er håndplukket

Hver enkelt investering i Danske Invest Alternatives - Global Private Equity bliver nøje udvalgt af et team af porteføljeforvaltere fra Danske Bank Asset Management med stor erfaring inden for private equity.

En væsentlig del af porteføljeteamets arbejde består i løbende at screene investeringsmuligheder og identificere de mest attraktive, der tilsammen kan udgøre en robust og veldiversificeret portefølje.

For hver investering, der foretages i fondens portefølje, har porteføljeteamet ofte vurderet 10-20 unoterede selskaber at investere i.

Historisk set har Dansk Banks størrelse og internationale netværk givet adgang til et stort flow af investeringsmuligheder, og det forventes også at være tilfældet fremover.

Fonden åbner det unoterede marked op for investorer og giver adgang til de attraktive afkastmuligheder inden for private equity. Samtidig giver den investorer mulighed for at øge risikospredningen i deres porteføljer. Mikael Deigaard, chefporteføljeforvalter, Danske Invest Alternatives - Global Private Equity

Udvalgte private equity-fonde og co-investeringer

Danske Invest Alternatives – Global Private Equity investerer i unoterede selskaber gennem private equity fonde og co-investeringer.

I tabellerne nedenfor kan du se et udvalg af de private equity fonde, som fonden har investeret i og et udvalg af de co-investeringer, som fonden har lavet.

Udvalgte tilsagn til private equity fonde

| Navn | Fondsnavn | Årgang |

| CVC Capital Partners | CVC IX | 2023 |

| New Mountain Capital | NMC VII | 2023 |

| EQT | EQT X | 2022 |

| Vista Equity Partners | VEPF VIII | 2022 |

| CD&R | CD&R XII | 2022 |

Udvalgte co-investeringer

| Navn | Samarbejdspartner | Kort beskrivelse |

| Avalara | Vista Equity Partners | Software til skatteautomatisering & compliance |

| Epicor | CVC Capital Partners | ERP-løsninger til små & mellemstore virksomheder |

| Adler & Allan | Goldman Sachs | Miljøbeskyttelse og risikostyringstjenester |

| Avetta | EQT | Software til leverandør- og risikostyring |

| R1 RCM | CD&R | Teknologidrevne løsninger til styring af økonomiske processer for sundhedssektoren |

Opdateret den 14.03.2025

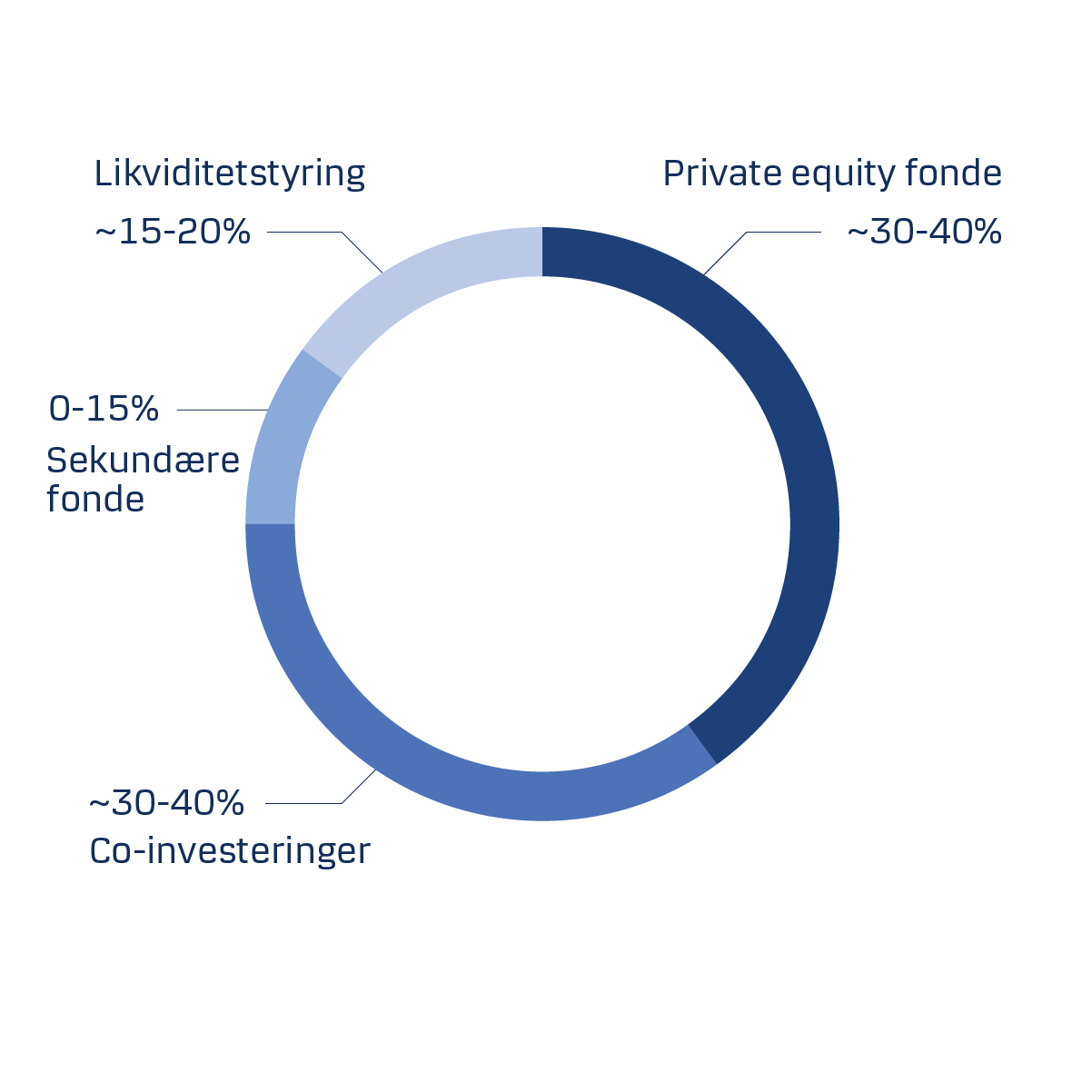

Forventet fordeling af aktiver i fonden

Den resterende andel er investeret i sekundære fonde dvs. køb af eksisterende andele i private equity fonde fra andre investorer på det sekundære marked og i likvide instrumenter med lav risiko, såsom statsobligationer.

De likvide instrumenter bruges primært til at investere den kapital, der er reserveret til private equity-fonde og som indskydes i takt med, at disse fonde foretager investeringer i unoterede selskaber.

Opdateret den 14.03.2025

Co-investering i Avalara

I 2022 co-investerede Danske Invest Alternatives - Global Private Equity i den amerikanske softwarevirksomhed Avalara, som er førende udbyder af tjenester til automatisk beregning og indberetning af skat for små og mellemstore virksomheder.

Investeringen blev ledt af Vista Equity Partners, som er en førende private equity-specialist inden for software til virksomheder. Vista Equity Partners afnoterede Avalara fra New York Stock Exchange i oktober 2022.

Co-investeringen var et direkte resultat af bankens tætte samarbejde med Vista Equity Partners.

Tilsagn til Clayton, Dublier & Rice' 12. kapitalfond

I 2023 investerede Danske Invest Alternatives - Global Private Equity i Clayton, Dublier & Rice’ 12. kapitalfond. CD&R er en amerikansk baseret large-cap kapitalforvalter grundlagt i 1978.

CD&R forvalter +60 milliarder USD og er en af de få kapitalforvaltere i sin skala, med en funds-strategi, der udelukkende har fokus på kapitalfonde. CD&R har meget fokus på operationel værdiskabelse i deres virksomheder og har en stærk gruppe af operationelle rådgivere med ledelseserfaring fra førende virksomheder.

CD&R støttes af nogle af verdens største og mest sofistikerede kapitalinvestorer. Danske Invest Alternatives - Global Private Equity og CD&R har yderligere en co-investering i selskabet R1.

Teamet bag fonden

Mikael Deigaard, som er Head of Private Equity i Danske Bank Asset Management, er ansvarlig for fonden og teamet bag fonden. Han har +10 års erfaring inden for M&A og investering fra Danske Bank og Danica. I Danicas investeringsafdeling var han ansvarlig for blandt andet private equity-investeringer og aktiv i flere bestyrelser. Inden det arbejdede han med opkøb og frasalgsaktiviteter for Danske Bank-koncernen. Mikael har været ansat i Danske Bank-koncernen i +14 år og er uddannet cand.merc i finansiering og regnskab fra Copenhagen Business School.

Teamet bag fonden er en del af det alternative investeringsteam i Danske Bank Asset Management, som består af 25 investeringsspecialister inden for alternative investeringer og forvalter mere end EUR 4 mia.

Risci ved at investere i fonden

- Alternative investeringer har begrænset likviditet sammenlignet med traditionelle aktier og obligationer. Især i tider med stor markedsuro på de finansielle markeder kan det være svært at sælge investeringerne på kort sigt, da de er illikvide. Dette kan potentielt også betyde, at det kan tage lang tid for investorer at komme ud af Danske Invest Alternatives – Global Private Equity.

- I modsætning til finansielle instrumenter, der er børsnoterede på regulerede markeder, for hvilke værdiansættelsen kan baseres på tilgængeligheden af priser på nylige transaktioner, kræver direkte investeringer i unoterede finansielle instrumenter valg af passende værdiansættelsesmetoder. Forskellige værdiansættelsesmetoder kan føre til forskellige estimater af investeringens værdi.

- Andele kan kun indløses på månedsbasis med en forudgående varselsperiode på tre måneder – i nogle tilfælde kan indløsningen af andele dog tage længere tid, og vi anbefaler, at investorer i fonden har en tidshorisont på mindst 7 år. En investering i fonden indebærer, at man ikke har samme likviditet som en anden investering i en traditionel UCITS-fond. Investorer bør derfor være i stand til at kunne modstå perioder med illikviditet.

- Succesen for Danske Invest Alternatives - Global Private Equity vil i høj grad afhænge af det team i Danske Bank Asset Management, som er delegeret porteføljeforvalter for fonden og er udpeget til at lokalisere og udvælge fondens investeringer.

Grundig analyse før hver eneste investering

Forud for en investering foretager porteføljeteamet altid en grundig analyse – en såkaldt due diligence – for at afdække, om den pågældende investering lever op til teamets høje krav til investeringerne i Danske Invest Alternatives - Global Private Equity.

Når porteføljeteamet udvælger private equity-fonde eller co-investeringer er følgende forhold blandt de væsentligste:

- Kommercielle forhold som fx en vurdering af det forventede afkast i forhold til risikoen, manageren der forvalter investeringen, de sektorer og temaer, som investeringen giver eksponering imod, samt hvordan investeringen vil passe ind i fondens øvrige portefølje af investeringer.

- Juridiske forhold som fx en grundig vurdering af vilkårene for de enkelte investeringer og en gennemgang af de kontraktmæssige dokumenter.

- Skattemæssige forhold for at sikre, at beskatningen af de enkelte investeringer er hensigtsmæssig i forhold til Danske Invest Alternatives - Global Private Equity og fondens investorer.

- Ansvarlighedsforhold (ESG-forhold) for at sikre, at de enkelte investeringer ikke bryder med de restriktioner, der er fastsat for fondens investeringer.